ずっと前から家を買うならマンションかな〜?それとも憧れのガレージを持てる戸建てかな〜? でもマンションは投資にもなるし駅チカで買えば値段も下がりにくいし〜・・・。 消費税8%になる前に買いたいな〜。

なんて思って早数年! ネットを見ていたらなんとも良さそうなガレージハウスの建売があるでねーか!?

なんだかトントン拍子に話が進んでしまったので、今までに悩んだこと、迷ったこと、解決の為に役立った本などを全てさらけ出したいと思います!! これから家を買おうと思っている方のお役に立てれば嬉しいです(*´∀`*)

- 変動金利と固定金利って何なん?

- いくらまで借りられるの?

- どこから借りるとイイの?→次回記事

- 補助金とか得する情報ないの?

- 35年ローンて不安だけどマジ大丈夫?

こんな事について全くのドシロート→ 家を書いローンを組むまでの日記を記します。

記事の目次

住宅ローンって、何となくのイメージしかない!

埼玉県の某企業に努めていた頃は、福利厚生が最高すぎる甘えた環境で生活していました。 埼玉県の和光市駅から徒歩2分の新築の寮に住んでいたのですが、家賃はなんと破格の2万円!! SUGO選手権、MOTEGI選手権の2シリーズを追っていた事もありマジでこの家賃は助かりました。

次に年齢制限で退寮した後は、東武東上線をかなり下って柳瀬川と言う駅から徒歩15分の場所にアパートを借りました。43㎡で駐車場込で家賃71000円でした。 家賃補助が会社から2万円くらい出たので実質は5万円くらいかな??

こんな感じで家賃はイメージがつくのですが、住宅ローンてやっぱり家賃と同じようなイメージなんですよねー。

でも実際に勉強してみるとかなり色々な選択肢があって、選ぶプランによってリスクも大きく異なる事もわかりました。

変動金利と固定金利を聞いたことある! ってくらいのレベルからスタートしたので理解するのに時間が掛かりました。最近ブログ更新頻度が落ちているのもこのためです(言い訳ww)

インターネットの情報はあまりオススメできない

まず最初にスマホとPCを使ってGoogle先生に聞きまくりました。 でも結果から言うとメッチャ遠回りで時間をロスしましてしまいました。 と言うのも、ネットは検索キーワードによって答えが変わってしまいます。

例えば「変動金利、オススメ」と「変動金利、リスク」と検索すると真逆の答えが沢山Hitしてしまい、何が正しいのか?全くj判断がつかなくなってしまいました。 もちろん知らなくて検索して答えを探している訳ですから簡単に騙されそうになります。

「変動金利、オススメ」と検索すると、ネット銀行の変動金利の良さをツラツラと説明し「変動金利はこぉ〜んなにも安いのだ〜!! 今すぐクリック!!」と強引に勧誘される始末・・・。

「変動金利、リスク」と検索すると「今は金利がコレ以上下がる事のない大チャンス!今後は上がるしかないから今こそ固定金利だZE〜!!」とゴリゴリにフラット35を推してきます。

一番知りたいそれぞれのメリット&デメリットが比較されておらずよく分かりません。 そんな事もあり本で勉強する事に。Amazonのレビューとブロガー伝でこの2冊の本で勉強しました。

もし真剣に住宅購入を考えるなら、まずは本から知識をインプットした後にネットの情報を収集すると正しい判断に近づき、迷う時間も少なくなると思います。 ここからの記事は基本的に上記2冊の本から仕入れた情報です。

自分は実際いくらのローンが組めるの?

これがやっぱり一番気になりますし、知らないといくらの家が帰るのかもよく分かりません。 1億円の家は買え無さそうだけど、3000万くらいならいいのかな? 5000万はちょっとツラいか? こんなイメージからのスタート。

当然今の収入は分かっている訳ですから、月々の支払いでここまでなら大丈夫! って金額はわかりますよね。 とりあえずネットには様々なシミュレーションサイトがあるのですが、Andyはココを良く使っていました。

Andyのケースでは、欲しい家が先に決まったので、住宅価格ありきでシミュレーションしました。

ここで出てくるのが「元利均等返済」と「元金均等返済」の2種類。

いきなり出鼻をくじかれます・・。知らない事は都度勉強してくパターンでやっていきました。

固定金利と変動金利の違い

もう住宅ローンを組んでいる人なら必ず理解している言葉だと思います。 そういう意味で職場や仲間でもこの言葉を聞けばm違いについて聞く事ができると思います。 しかし正しい答えを出そうとするととんでもなく難しいです。

- 契約時の金利が固定され35年間不変

- 将来金利が上昇した時に得する

- 将来金利が下がった時は損する

- ローン返済計画が立てやすい

- 金利は10年物国債価格に連動する

- ズボラな性格なら固定金利!

- 将来の金利上昇リスクを銀行が負担

- 契約に関係無く毎月金利が変わる

- 将来金利が下がった時に得する

- 将来金利が上がった時に損する

- 将来の金利上昇のリスクに備えが必須

- 金利は短期プライムレートに連動する

- 商人魂溢れる人は変動!

- 将来の金利上昇のリスクを自分が負担

はっきり言って、どちらが正解なのかは10年、20年経った未来でしか正解かどうかは図れないと思います。未来の景気や金利を性格に予測する事が出来ない以上、自分の財務状況やリスクにたいする備えの有無で決めれば良いと思います。

本の中にもありましたが、「今の変動金利が返済カツカツライン!!」って場合は、将来の金利上昇に対するリスクが高すぎるので全力で止めましょう! との事でした。

Andyが選んだ金利は変動金利!! その理由は?

主に2つの理由で変動金利を選びました。

理由1. 変動金利リスクへの備えの計算式

変動金利を選んだ場合の、将来金利上昇リスクへの備えとして、下記2つがあります。

- 毎月の管理均等返済学の4分の1以上を貯金する

- 上記の貯金と管理均等返済額を手取り月収の4割以下にする

Andyの場合、借入金額は3,500万円を予定。 上記に当てはめると変動金利0.5%とした場合、毎月の返済額は¥90,854となります。

¥90,854の4分の1(25%)は¥22,706円です。

つまり¥90,854 + ¥22706 = ¥113,560がリスク込みの備えとなります。

この金額なら厳しいですが、不可能な数字ではありません。 まずは変動金利に対するリスクは何とかクリア!

理由2. Andyの将来景気予測 ※当てになりません

変動金利は、「短期プライムレート(短プラ)」に連動します。 実はこの短期プライムレートはバブル崩壊以降、ほとんど動いていません。日銀の公式HPにデータが掲載されていて、誰でも正確な数値を確認することができます。

短プラの金利は、金融機関同士でその日に借りて翌日返す短期間の資金につく金利のことで、現在では日銀が誘導する政策金利の役割を果たしています。 つまり日銀の黒田総裁✕安倍首相のコンビの時代(あと2〜3年?)はゼロ付近の金利政策が続くと見ています。

更に2019年には消費増税が控えています。 これも恐らく実行されるでしょう。 軽減税率が初めて導入されるものの景気の後退は歴史が証明しています。 よって今回も例外なく増税直後は後退すると予測。 こうなると、やはりしばらくは政策金利は低空飛行を続けざるを得ない状況が5〜6年は続くのではないか? と考えています。

つまり政策金利は今後5〜6年消費税増税によって上げづらい状況が続く→ 短プラも上がらない→ 変動金利は据え置き。

と言ったサイクルになると予測しています。

理由3. 太陽光発電の売電収入をリスクヘッジに当てられる

これはタマタマなのですが、今回購入する予定の住宅は新築の建売住宅でオール電化の仕様になっていました。 そうなれば太陽光発電との相性は抜群なので、ソーラーパネルでの投資を計画しています。

詳しくは別記事で太陽光パネルについて書きますが、上手く行けば投資金額を7〜8年程度で回収できます。また太陽光設置費用も住宅ローンに組み込む事ができるので、住宅ローン控除を受ける事ができお得に設置できます。

なので年間予測で得られる売電収入も、変動金利へのリスクヘッジとして備えられる事も変動金利を選ぶ後押しとなりました。

実は最後まで固定金利も迷った!!

固定金利にするならフラット35が一番オトクなことは間違いないのですが、 実はフラット35の中にもメッチャオトクなプランがあるのを知りませんでした。

それがARUHI(アルヒ)が取り扱うスーパーフラット8Sです。

これは35年固定金利なのですが、自己資金(頭金)を住宅購入価格の2割入れる事でスーパーお得な金利で借りる事ができます。 2割の頭金を準備できるのであれば、スーパーフラット8Sは相当に魅力的な金利(0.78%)です。

最後まで迷いましたが、Andyライフにおいては自分の経済予想と、リスクヘッジを鑑みてよりお得になるであろう変動金利を選ぶ事にします(^^)

この選択が最も得できる選択だったのか? 10年後に中間報告します!笑

もし固定金利を選ぶ事を事前に計画しているのであれば、ARUHIのスーパーフラット8Sは一番魅力のある金利設定なので覚えておくと役立つと思います♪

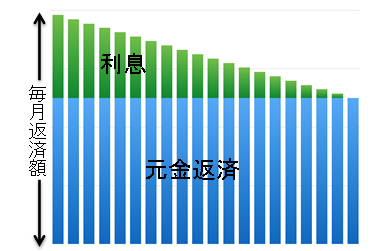

元利均等返済と元金均等返済の違い

初めてこの単語を読んだ時、何がなんだかサッパリわからん!! (*´∀`*) 初めて聞いた〜♪ 状態でしたww

で、結局Andyが選んだ返済方法は「元金均等返済」です。 ※一般的には元利均等返済を選ぶらしい

常に同額の元金を返済するタイプ

常に同額の元金を返済するタイプ・総支払額が安くなる

・支払額はローン開始直後が最も高額

・将来の金利上昇に備えやすい

返済総額を同額にするタイプ

返済総額を同額にするタイプ・返済額が同じで計画を立てやすい

・総支払額が増える

・元金の減るペースが遅く将来の金利上昇のリスクが大きい

元金均等返済とは

ローンの返済額の内訳は「元金」+「金利」=「毎月の返済額」となります。

Andyの場合、35年ローンで3500万円のローンを組む予定なので、3500万円÷420回(12ヶ月✕35年)=¥83,333となります。

この¥83,333を毎月支払っていくパターンが元金均等返済です。

変動金利の0.5%と言う数字は、元金に対して掛かる数字です。 表を見ると元金の減るペースがそれぞれ異なります。 元金均等返済は文字通り元金を返済するペースが早い返済方法です。

金利が同じだった場合の総支払額の差は大した事はありませんが、変動金利を選ぶ場合は将来の金利上昇リスクに最大限備える必要があります。 そのリスクにより備えられるのはやはり元金均等返済と判断しました。

変動金利タイプを選択するなら、やはり元金均等返済が相性が良いのでは?と思っています。

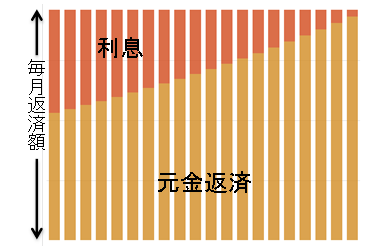

元利金等返済とは

利息が均等かと思いきやそうではありません。 「月々の支払額が同じ」になる事がなによりもメリットの支払い方法です。

仮に固定金利のフラット35などで借りた場合、将来に渡って一度も返済額が変わらないと言う絶大な安心感があります。5年後も30年後も変わらないので、資金計画は立てやすいし、将来の金利変動リスクが0ですから安心できますよね。

しかし変動金利を選択して元金均等返済の場合は要注意です。

金利は元金に対して掛かります。 ローン返済がはじまったばかりの頃は一生懸命に金利を返しているような状態で元金の返済額はわずかです。

仮に10年後に金利が上昇した場合、元金の減るペースが遅い為まだまだ沢山残っている元金に上昇した金利が乗っかってきます・ω・

フィナンシャルプランナーの方は変動金利でも元利均等返済を選ぶ方が多いと聞きましたが、Andyとしては金利上昇のリスクにより強いのは元金均等返済であると判断し、元利均等返済は選びませんでした。

住宅ローンの返済期間

返済期間としては1〜35年の中で選べます。 基本的には期間が長い方が月々の返済額は安く済みますが、払う金利も増えるため返済総額は増加します。

お金に余裕ができたタイミングで繰り上げ返済をしてく予定なので先ずは最も長い35年とします。

ボーナス払いは無しを選択!!

ここも一般的な方とは違う選択をしました。 たしかにボーナスで年2回支払えば月々の返済額を減らす事ができます。(当たり前)

先に紹介した「家を買う時にお金で損をしたくない人が読む本」にも書いてありましたが、今後35年間ずっとボーナスが必ず支給されまっか?? って話なんです。 支払い回数は

・35年✕12ヶ月=420回

・35年✕2回=70回

つまりボーナス払いを選択すると、自動的に70回の支払い義務回数が増えるんですよね。トータル490回! 「今月ボーナス払い無しで!」って事はできなくなります。

Andyの場合、今後もバイクを買い換えたりクルマを買い換える事が必ずあります。 そうなった時にはまとまったお金が必要になりますよね。 支給さればボーナスの額が自由に使いにくくなってしまいます。

また昨今は終身雇用はオワコン化しつつあります。 欧米のように転職が当たり前になり転職のタイミングによってはボーナスが支給されない年もあると思います。

そんな予測できない未来の為にも、支払回数が義務化されるボーナス払いは避けるべきと思うのです。

- そもそもボーナス払い無しの月々の返済額で無理なく返済できる計画を立ててある。

- 基本的にボーナス時に15万円を繰り上げ返済する(年2回)

- ネット銀行なら繰り上げ返済手数料は何度でも無料

- バイクなど高額支出のある年は繰り上げ返済しない(ボーナス払い無し)

例えば、将来子供が高校や大学へ進学する時には一時的に大きな出費となります。 ボーナス返済有りを選択してしまうと払わない選択ができません。 入学金+ロー返済のダブルパンチです。

そんな時に柔軟に対応できるようにするには、ボーナス返済無しを選択しておいて何も無い平常時は繰り上げ返済という名のボーナス払いを続け、出費がかさむ時には繰り上げ返済をしない事が自分にとってベストであると判断しました。

メガバンクや地銀なども繰り上げ返済は可能ですが、手続きが面倒なのと手数料がかなり高いです。

その点ネット銀行なら繰り上げ返済は1円から出来ますし、手数料は無料です。(インターネットさんありがとう!!)

これでローン返済シミュレーションできる!

ここまで理解すると、やっと住宅ローンの大雑把な仕組みが理解できた事になります。 すると様々なサイトでローン返済のシミュレーションができるようになります。

ここまである程度メリット・デメリットを知り自分なりのベストな答えを持っておくと今後の検討がスムーズに行きます。Andyも結局はネット経由で申し込んだフィナンシャルプランナー? に相談しましたが、何も知識が無い0の状態ではとても話が長くなってしまい疲れてしまいます。

結果、めんどくさくなって銀行から言われるがままに変動金利を選択しリスクに対する備えが出来ないような返済プランを締結してしまった・・・ と言うパターンはとても多いそうです。 そうならない為にもまずは自分で知識を得る事はとても大事な一歩だと思います。

- 金利は変動金利タイプ

- 返済期間は35年

- ボーナス払い無し

- 元金均等返済

これで大方無理なく返済できるのかどうなのか? およそシミュレーションできるのではないでしょうか。

住宅ローンて家を買う時にならないと検討しないので、こちらが知らない状況では営業マンにカモにされてしまいます。そんな初心者にメリットやリスクを分かりやすく解説してくれているので、これから住宅購入を考えている方にはマジでオススメの1冊です↓↓

次回は実際にローンを組む銀行はどこが良いのか??調べまくってみた! について書きたいと思います。

Let's Fun! Ride! Run!

Andy